Рынок облигаций привлекает всё больше инвесторов, которые нацелены на стабильную доходность и хотят зафиксировать высокие ставки. Рассказываем о ключевых событиях прошедшей недели и интересных выпусках облигаций.

ЦБ снизил ставку, но рынку это не помогло

Банк России на заседании 24 октября снизил ключевую ставку с 17 до 16,5%. Однако настроения на рынке ухудшились, поскольку обновлённая версия среднесрочного прогноза на 2026 год предполагает более высокую ставку и инфляцию:

- Средняя ставка 13–15% в 2026 году (ранее 12–13%)

- Средняя инфляция 5,3–6,3% в 2026 году (ранее 4,6–5,1%)

- Инфляция 4–5% на конец 2026 года (ранее 4%)

- На конец 2025 года регулятор ждёт ставку не ниже 16%

Таким образом, регулятор подтвердил развитие цикла снижения ставки, но сильно умерил аппетиты инвесторов относительно скорости этого процесса. Помимо прогноза, решение о снижении на 0,5 п.п. показало, что регулятор готов двигаться дробными шагами, а значит, снижение ставки может быть ещё более плавным.

В результате по рынку акций и облигаций прокатилась волна распродаж, но по мере снижения волатильности уровни доходности на кривой ОФЗ в целом остались на прежних значениях. Длинные ОФЗ по ставкам свыше 15% при ключевой ставке 16,5%, которая может снизиться до 7,5–8,5% в 2027 году, по-прежнему выглядят привлекательно.

Корпоративные бонды: риски растут

В сегменте корпоративных облигаций продолжают нарастать кредитные риски. Более высокая траектория ключевой ставки означает более длительный период высоких процентных расходов. Кроме того, малый и средний бизнес, которому предстоят крупные погашения и амортизации в 2026 году, оказывается в уязвимом положении.

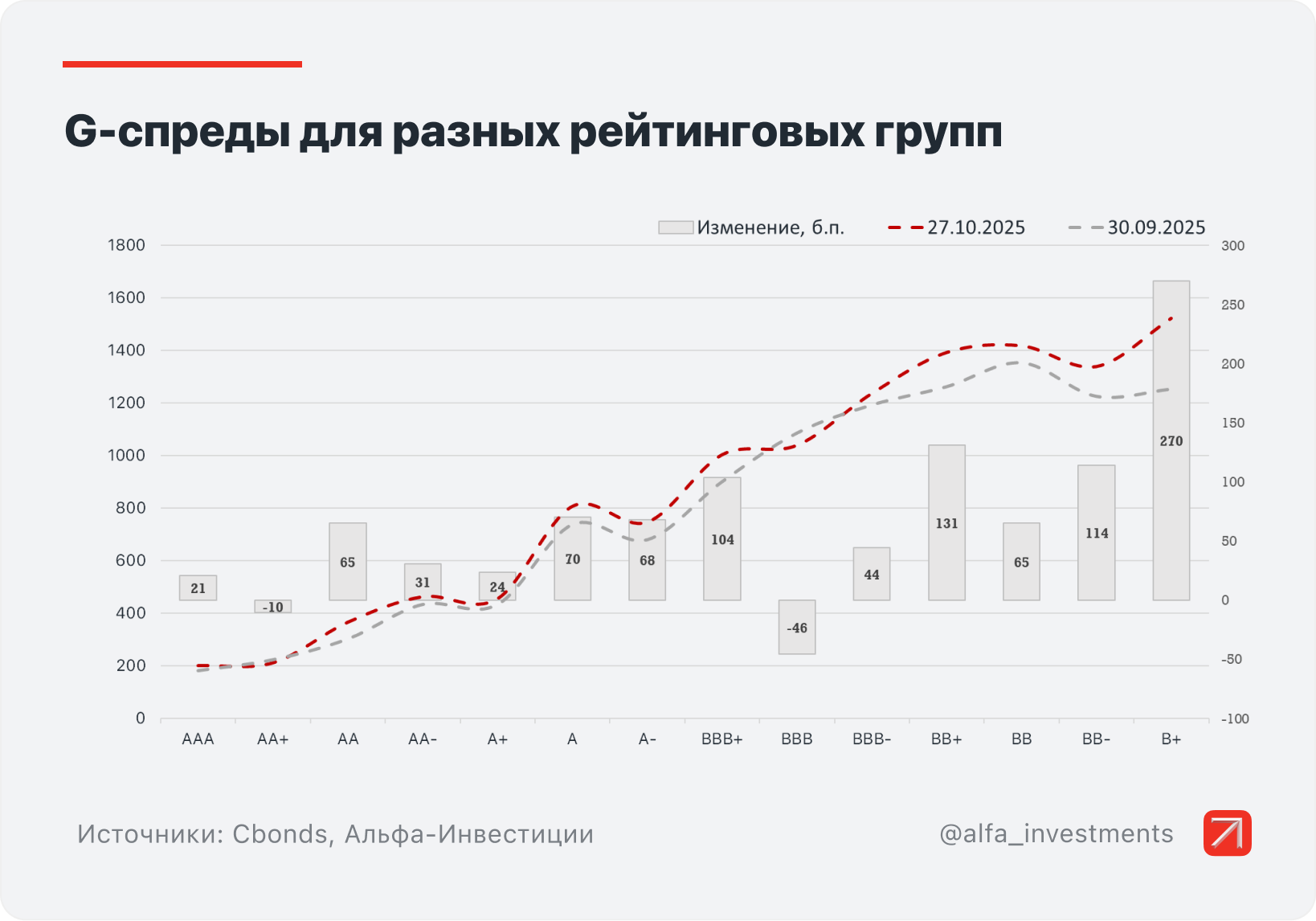

Количество дефолтов в этом году уже превышает уровни 2022 и 2024 годов. В зоне повышенного риска бумаги с рейтингами BB и ниже. Это объясняет уровень кредитных спредов, которые остаются очень высокими по историческим меркам. С начала месяца спреды немного расширились практически во всех рейтинговых группах.

По бумагам высоких рейтинговых категорий от А+ и выше кредитные спреды не так сильно ушли от средних уровней, и риски здесь имеют несколько иной характер. Крупные компании значительно реже уходят в дефолт, но из-за ухудшения платёжеспособности эмитента облигации могут снижаться в цене.

Также в этом году несколько раз реализовывались кейсы резкой смены собственника: Домодедово, Борец и ЮГК — самые наглядные примеры. Это тоже может повлечь за собой падение цен на облигации, поскольку каждый такой случай связан с неопределённостью и сокращением лимитов со стороны институциональных инвесторов.

Интересные облигации

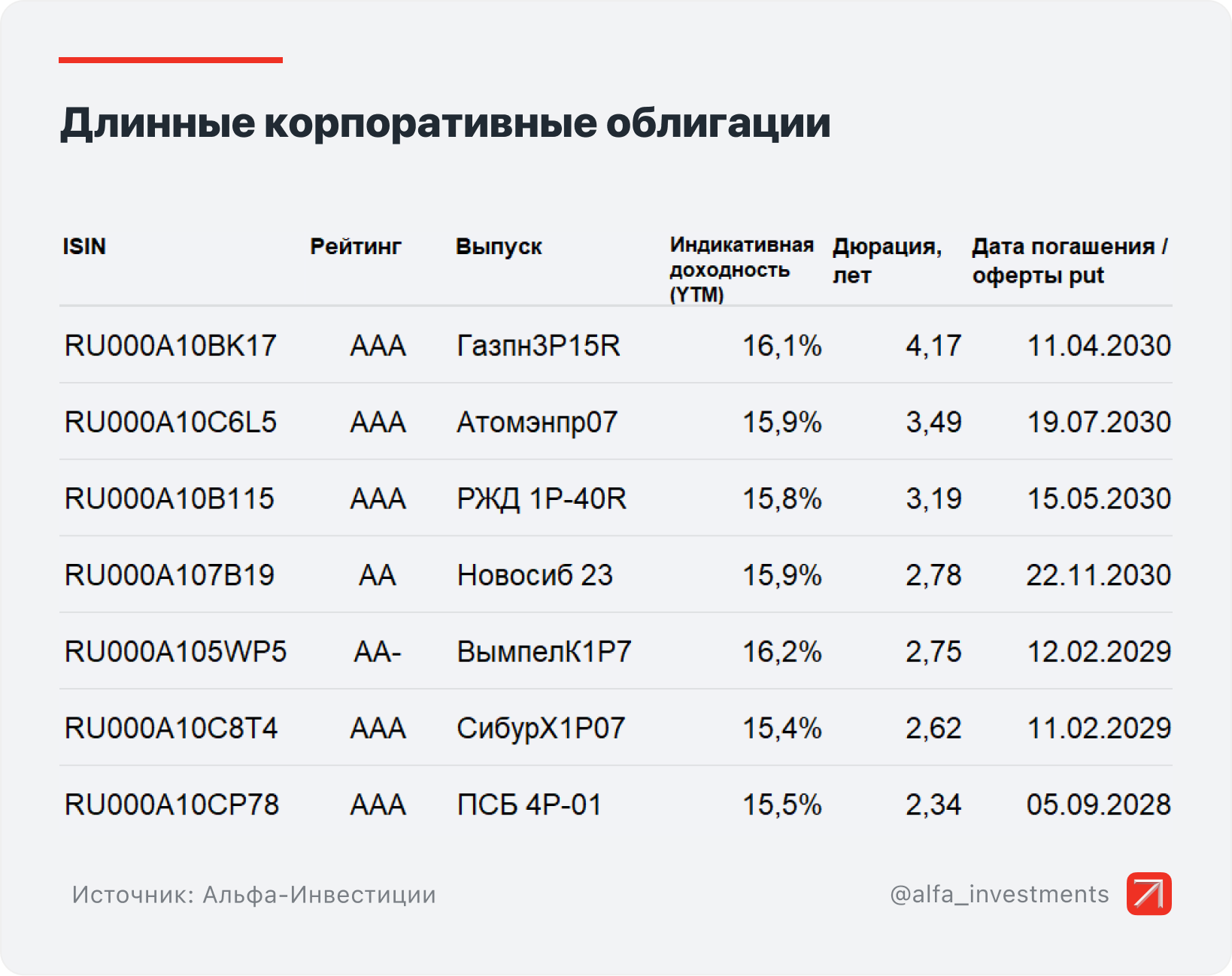

После распродаж длинные бумаги вновь выглядят интересно, хотя и несут определённые риски волатильности до конца месяца. В качестве сбалансированного решения можно рассмотреть среднесрочные корпоративные облигации, которые также могут выиграть от снижения ставки в следующие месяцы, но не подвержены таким сильным ценовым колебаниям. Они дают премию к ОФЗ и выглядят интересно для добавления в портфель.

В материале сохранены орфография и пунктуация автора.